上海杠杆炒股开户 德邦证券: 给予东方雨虹买入评级

发布日期:2024-09-22 22:36 点击次数:117

德邦证券股份有限公司闫广近期对东方雨虹进行研究并发布了研究报告《坚定培育渠道变革上海杠杆炒股开户,零售基础不断夯实》,本报告对东方雨虹给出买入评级,当前股价为10.4元。

东方雨虹(002271)

投资要点

事件:2024年8月28日,公司发布2024年半年度报告,24H1公司实现营收约152.18亿元,同比-9.69%,归母净利润约9.43亿元,同比-29.31%,扣非归母净利润约8.36亿元,同比-32.74%。单季度来看,24Q2公司实现营收约80.69亿元,同比-13.77%,归母净利润5.96亿元,同比-37.23%,扣非归母净利润约5.26亿元,同比-42.75%。同时公司中期分红预案为拟每10股派发现金红利6元(含税),合计现金分红14.62亿元,占当期归母净利润的154.97%

坚定培育渠道变革,零售业务维持韧性。24H1地产行业整体依旧承压,全国房地产开发投资同比-10.1%,商品房销售面积/房屋新开工面积同比分别-19.0%/-23.7%,房企经营压力不减,地产链需求持续承压。渠道角度看,1)工程业务方面公司升级渠道政策、赋能渠道发展、持续渠道下沉、打造渠道领先优势,截至24H1实现营业收入66.99亿,同比+9.07%;2)以民建集团、德爱威涂料零售、建筑修缮集团雨虹到家服务为代表的C端零售业务保持稳健增长,24H1公司零售业务收入约为54.38亿元,同比+7.66%,占公司营业收入比例为35.74%,占比近一步提升,其中民建集团实现营业收入49.64亿元,同比增长13.23%;3)24H1公司直销业务收入28.28亿元,同比-46.01%,收入占比从31.08%下降至18.58%,或反映战略上公司继续坚定开拓零售市场以及渠道端客户。毛利率方面,24H1公司毛利率29.22%,同比+0.32pct,我们认为或系收入结构优化,毛利率较高的零售渠道业务占比上升较多,导致毛利率小幅提高。

费用率有所上升,经营性净现金流同比改善。24H1公司费用率为18.60%,同比+2.16pct,其中销售/管理/研发/财务费用率分别为9.95%/6.04%/1.89%/0.72%,分别同比+1.19pct/+0.40pct/+0.39pct/+0.19pct。24H1公司销售费用率提升较多,主要系广告宣传、差旅费及职工薪酬等增加所致。收入减少费用增加,24H1公司归母净利润同比-29.31%至9.43亿元,归母净利润率6.20%,同比-1.72pct;扣非归母净利润同比-32.74%至8.36亿元,扣非归母净利润率5.49%,同比-1.88pct。24H1公司经营活动产生的现金流量净额为-13.28亿元,同比+66.33%或少流出26.15亿元,主要系购买商品、接受劳务支付的现金及支付其他与经营活动有关的现金减少所致。此外我们认为公司24H1经营活动净现金流同比明显改善或同样受益于公司加大渠道变革,提升经销及零售占比,优化直销,回款情况有所好转。

“公元1654年,紫禁城景仁宫内,一个婴儿诞生了,八年以后,这个婴儿成为大清国的皇帝。中国历史进入了康熙时代。与此同时,在世界另一边的法兰西,国王路易十四已经16岁了。”此次大展的中方策展人、故宫博物院宫廷历史部研究员郭福祥说,一个中国皇帝,一个法国国王,相隔万里,本不会有任何交集,“但历史的奇妙在于,中法两个完全迥异的东西方文明,在他们的时代最终相遇。”

加速推动全球布局,海外产能建设提速。公司全力推进海外布局,发展海外市场,助力公司打造成为全球建筑建材系统服务商。截至24H1,东方雨虹休斯敦生产研发物流基地已奠基,一期计划主要建设TPO防水卷材生产线及北美研发中心;天鼎丰中东生产基地项目落户沙特达曼第三工业园区,计划建设2条玻纤增强型聚酯胎基布生产线和2条聚酯胎基布生产线,制造成本更具竞争力的同时可辐射中东、欧洲、非洲及亚洲西部地区;东方雨虹马来西亚柔佛州新山生产基地已启动建设,一期计划建设10万吨/年砂浆生产线、15万吨/年精品砂生产线和1万吨/年水性涂料生产线,将引入东方雨虹的先进生产技术和智能化生产设备,产品主要辐射新加坡和马来西亚等市场。我们认为,公司积极海外布局有望打造国际化竞争优势,为未来的可持续发展提供市场基础。

投资建议:在行业下行周期,公司作为防水行业龙头,加速渠道变革,业务多元化发展抵御单一品类的失速风险,从经营情况来看,公司战略调整初见成效,经营质量稳步提升,静待地产触底企稳后公司业绩更进一步;但考虑到短期地产磨底带来的需求承压,我们下调盈利预测,预计24-26年公司归母净利润分别为23.64、26.58和31.02亿元,对应EPS分别为0.97、1.09、1.27元,对应PE估值分别为10.7、9.5、8.2倍,维持“买入”评级。

风险提示:原材料持续涨价,成本压力加剧;地产投资大幅低于预期;行业竞争加剧,企业扩张进度低于预期;环保监管放松,产能退出进度不及预期。

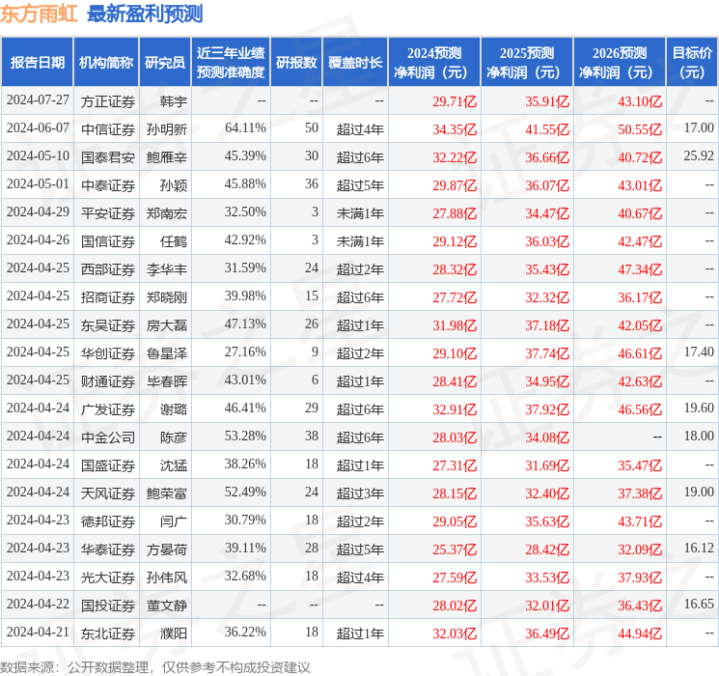

证券之星数据中心根据近三年发布的研报数据计算,中信证券孙明新研究员团队对该股研究较为深入,近三年预测准确度均值为64.11%,其预测2024年度归属净利润为盈利34.35亿,根据现价换算的预测PE为7.65。

最新盈利预测明细如下:

该股最近90天内共有10家机构给出评级,买入评级9家,增持评级1家;过去90天内机构目标均价为17.91。

以上内容为证券之星据公开信息整理,由智能算法生成上海杠杆炒股开户,不构成投资建议。